我无法阻止它。

作者/温宇

编辑/小市集女孩

连续两年的高光业绩基本填补了新能源汽车板块的预期,因为该行业的β收入耗尽后,最明智的做法不再是躺在索哈,而是寻求结构性机会“围猎”。

例如,电池更换是一个刚刚起步但直接影响电动汽车生产速度的行业。

一

唯一的办法

根据第三方机构的调查数据,低成本效益、低电池寿命、充电设施不完善、充电时间长是消费者拒绝购买电动汽车的主要原因。其中,能量补充问题尤为突出。近40%的消费者抱怨电动汽车充电太慢,能量补充体验远不如燃油车。

为了解决能源补充问题,换电是一条必要的途径。

电池换电是一种为新能源汽车补充能量的方法,主要是指通过集中充电站对大量电池进行集中储存和充电,然后在电池分配站内集中为电动汽车提供电池换电服务。

之所以说这是唯一的方法,是因为电力交换模式具有其他方法无法比拟的优势。

第一个是能量补充速度。

即使在公共充电站的快速充电模式下,完成一次充电也需要30-60分钟。如果更换电池,所需的最短时间仅为3分钟,相当于加油车的加油速度,解决了加油体验的问题。

其次,更换电池可以保护电池。

虽然快速充电在一定程度上缩短了充电时间,但快速充电模式下的工作电压大于电池电压,这不可避免地导致电池升温过快。随着时间的推移,它会对电池造成不必要的损坏,更换电池完全消除了这种问题。

再一次,更换电池可以降低购车的初始成本。

动力电池是电动汽车最大的成本项目,约占40%。在换电池模式下,车电分离,消费者可以使用租赁电池的方式,不仅大大减轻了购车负担,还解决了电池折旧与车身折旧差异较大的错配问题。

最后,换电可以缓解电网的用电压力。

电动汽车广泛使用后,巨大的用电量必然会给电网带来压力,而电站的集中充电方式可以错峰用电,类似于储能,起到调峰的作用。

十多年前,特斯拉和Better Place等公司整合了众多优势,在海外实施了换电模式。与此同时,中国也在一线城市试点换电站。但十多年过去了,电力交换行业一直在以爬行的速度发展。

直到今天,整个行业才真正从引入期进入增长期。

二

一切准备就绪

制约电动汽车换购普及的因素有两个,一是行业标准,二是电动汽车保有量规模。

不同的汽车制造商和电池制造商推出的产品规格各不相同,包括电池尺寸、接口等。不同的型号直接影响电池更换的运营效率和消费者体验。

2011年,中国国家电网试图建立统一的电池更换标准,但当时国内动力电池行业刚刚起步,技术不成熟,格局不稳定,难以统一。此外,当时主要依赖财政补贴,统一的标准意味着利益的再分配。面对主导地位的变化,各方没有达成共识,最终不得不放手。

上层建筑不统一,经济基础不健全。

电力交换的刚性成本相对较高。根据协鑫能源科技(002015)计算,客车换电站单站投资额为……

约500万,重型卡车换电站的投资额甚至可达数千万。单个电站的最大日服务频率约为400次,为了实现盈亏平衡,必须将利用率提高到20%。

换言之,为了实现替代电站的商业运营,必须有足够的电动汽车规模支持,这在新能源汽车发展的早期是不可能的。

上述两个主要问题已不再是问题。

首先,动力电池行业的整体形势已经初步确定。

宁德时代是绝对的领导者,占据了国内市场的一半,拥有统一标准的基础。另一方面,财政补贴逐步退出,此前的利润纠纷也得到了解决。动力电池组的标准化将有效推动电动汽车的普及,符合各方利益,在行业层面已形成共识。

政策不再动摇。

2020年,《政府工作报告》首次将换电站纳入新型基础设施范畴,随后频繁发布官方文件,确立换电模式的地位和发展方向。今年11月1日,GB/T40032-2021《电动汽车电池交换安全要求》正式实施,这是电池交换行业第一个基本的、通用的国家行业标准,被市场解读为行业发展的真正转折点。

另一方面,电动汽车的超预期产能也为交换站的商业运营铺平了道路。

2021,随着燃油动力汽车的全面衰退,新能源汽车在中国市场开始迅速爆炸。最新数据显示,今年1-11月,中国新能源汽车累计销量达到299万辆,同比增长166.8%。

前11个月,中国新能源乘用车渗透率从去年的5.8%飙升至15%,在不到一年的时间里翻了一番多。值得注意的是,环比数据居高不下,11月国内新能源乘用车渗透率高达20%。

从产业经济学的角度来看,新产品的渗透轨迹呈现S型曲线特征。根据挪威电动汽车的普及过程,当渗透率超过10%的阈值时,它将以高斜率增加。以此为基准,国内电动汽车市场已进入高速扩张期。

作为补充能量的最有效方式,电池更换的爆炸式增长是无法阻止的。

三

年倍增

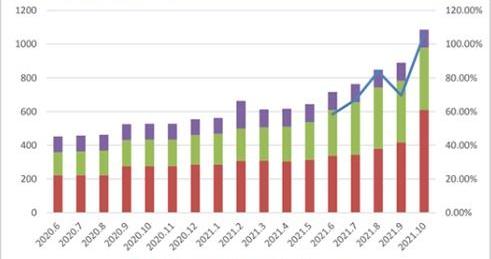

截至今年10月,中国共建造了1086座替代电站,尽管总量不大,但同比增长率翻了一番。

展望未来,整个行业在未来几年的年增长率可能会继续翻一番。

根据东方证券的数据,到2025年,国内电动汽车保有量预计将达到500万辆左右;

到2030年,这一数字预计将接近4000万辆。

在此基础上,到2025年,将安装大约22000个替代发电站。届时,整个设备市场规模将达到700亿,运营市场预计将达到2631亿。2021至2025年的复合年增长率将超过100%。

电力交换设备的数量将从电力交换站计划的实施开始。随着换电模式的普及,换电运营市场的空间将逐步打开。两大市场推出的顺序也是投资布局的顺序,就像5G“炒作”的逻辑是按照产业链向下推进一样。

让我们先来看看设备市场。

A股上市公司中最具确定性的机会是山东威达(002026)。

2017年,山东威达与NIO共同出资成立昆山掉期。该公司是NIO第二代替代电站的唯一供应商,并已开始扩大规模。自今年4月以来,NIO投入使用的第二代替代电站全部来自昆山Swap。

展望未来,NIO计划到2025年建造4000座替代电站,以目前的规模计算,其增长潜力将达到8倍,毛利率将超过10亿元。山东威达持有昆山斯沃普44%的股份,仅考虑到NIO作为客户,山东威达可以从昆山斯沃p获得超过4.4亿的毛利。相比之下,山东威达2020年的毛利润总额仅为5.4亿。

同样进入收获期的还有科创板上市公司汉川智能(688022)。

作为电池交换设备的领先制造商,汉川智能今年宣布,其已开发出电池交换设备原型,并获得了多家客户的认可。技术是该公司最大的关注点和竞争力,包括设备识别的准确性、传输稳定性和装配速度。汉川智能在行业内处于领先水平。

与设备市场相比,运营市场竞争激烈,整体情况不确定。

目前最大的参与者主要是三家公司:奥东新能源、NIO和杭州柏坦。从市场份额来看,截至今年10月,奥动占总市场的56%,NIO占34%,杭州柏坦占10%。

▲ 图片取自中航证券

现在并不代表未来。一大批实力雄厚的企业正在加紧布局和更换发电厂,最终真正能取得成功的大致有两个派别:汽车制造商和“国家队”。

在汽车制造商领域,东风、北汽、长安、上汽、吉利等公司相继宣布了增加和更换电池的计划;

在国家队层面,中国国家电网、中国国家电力投资公司和中国石化等巨头发布了在“十四五”期间建设4000多个充换电站的计划。

一项新技术的实施必然伴随着资本的扩散,但整个过程的演变节奏必须严格按照逻辑进行。

回顾智能手机的发展过程,在市场销售额达到2亿台之前,整个“果链”的股价基本上都在向上攀升,但在跨过2亿台的门槛后,β利润消失,内部分化开始显现。在继续保持技术进步的领域,价值仍有增长空间,而大多数其他领域则停滞不前。

回顾过去,尽管新能源汽车在数量上尚未达到瓶颈点,但预计将提前全面供应,板块整体上升空间越来越小。未来资金的重点将放在两个主要环节:技术增值和消除行业瓶颈。

所谓行业瓶颈环节,是指除非突破领域,否则整个行业无法继续发展。作为新能源汽车的必备配件,刚刚起步的换电市场是一个瓶颈环节。

发电站的财产与目前的加油站相似,中国约有11万个加油站。从长远来看,即使在2025年之后,电力交换市场仍有很大的增长空间,行业知名度极高。

#免责声明

本文涉及上市公司的内容,是作者根据上市公司按照法定义务公开披露的信息作出的个人分析和判断;本文中的信息或意见不构成任何投资或其他商业建议,市值观察对因采用本文而产生的任何行为不承担任何责任。

部分图片来源于网络和图虫的创意

版权归属未经核实,不用于商业用途

如有侵权,请作者联系我们

◆◆◆

严禁未经授权擅自复制

“喜欢”就是喜欢,“观看和分享”才是真爱

本文首发于微信公众号:《市场价值观察》。文章内容属于作者个人观点,不代表和讯网络的立场。投资者应据此操作,并承担风险。

盖世汽车讯12月16日,人工智能芯片制造商Hailo宣布与恩智浦半导体合作,推出一系列用于汽车电子控制单元的联合AI解决方案。

1900/1/1 0:00:00小型车中,上汽大众PoloPlus和广汽本田飞度绝对是明星车型,那上汽大众PoloPlus和广汽本田飞度到底该选谁,今天就给您推荐一下。外观对比PoloPlus延续大众家族式设计。

1900/1/1 0:00:00近些年,自主品牌车型的提升有目共睹,尤其在动力水准与匹配方面,进步尤为突出,而在发动机的技术领域,我会首先想到奇瑞,尤其是之前体验过瑞虎8鲲鹏版以后,强悍顺畅的表现,让我印象深刻,

1900/1/1 0:00:00如今,在自主高端领域中,已经不再是某款车型或车系,很多厂家都推出了旗下的高端子品牌,尤其是站在自主一线的“大佬”们,例如长城的WEY魏牌、吉利旗下的领克,以及长安的UNI系列。

1900/1/1 0:00:00这两天网上一直在流传一份上汽大众扬州仪征工厂202223年的车型技术改造计划,可以看到的是,桑塔纳全系车型在技术改造后的产能为0,也就是说这桑塔纳也要停产了。

1900/1/1 0:00:00华为在5G上虽然遇到了种种艰难险阻,但从未放弃努力近日,在中国信通院IMT20205G推进组的指导下,华为完成了5G毫米波基站全部功能和外场性能测试项目,

1900/1/1 0:00:00